Почему одни страны богатые, а другие нет? Что будет, если отменить налоги и снизить пенсионный возраст? Можно ли создать универсальную экономическую модель и как заставить ее работать? О том, как разрабатываются и применяются в разных ситуациях экономические модели и как их воспринимают сами участники рынка, рассказал академический руководитель совместной программы по экономике Вышки и Российской экономической школы Сергей Степанов на второй профориентационной встрече для абитуриентов факультета экономических наук.

Свою лекцию Сергей Степанов назвал «Как экономические модели применяются в реальной жизни».

Основные вопросы экономики можно условно разделить на три категории.

1. «Почему?»

Сюда можно отнести вопросы из серии: «Почему одни страны богатые, а другие бедные?», «Почему происходят кризисы?».

2. «Как?»

Как победить бедность? Как повысить устойчивость банковского сектора?

3. «Что будет, если?»

Что будет, если изменить пенсионный возраст? Что будет, если снизить налоги?

Когда появляется необходимость ответить на обозначенные вопросы, возникает и определенная экономическая модель. Важно понимать, что универсальной экономической модели нет. Соответственно, для каждого отдельного случая существует задача: как использовать разработанную модель в данных обстоятельствах?

«Экономическая модель — набор экономических агентов и их предпочтений», — разворачивает понятие Сергей Степанов. Она предполагает, что согласно обстоятельствам различные предпочтения удовлетворяются для определенной группы, будь то обычные люди, фирмы или государства. Между ними происходит взаимодействие, приводящее к тому или иному результату. Удовлетворение или неудовлетворение от результата такого взаимодействия в экономической науке называется полезностью. Самый простой пример экономической модели — обмен яблок на апельсины двумя людьми. В такой модели полезность для участников от каждого вида товара определяет успех в совершении сделки.

Спасти банки

Нобелевская премия по экономике за 2022 год была получена американскими учеными Беном Бернанке, Дугласом Даймондом и Филипом Дибвигом за исследование банков и финансовых кризисов, в одной из частей которого описана экономическая модель. Ее принципы и выводы легли в основу современной политики борьбы с финансовыми и банковскими кризисами. Модель объясняет, почему банки подвержены риску «набегов» со стороны вкладчиков и как с этими рисками можно бороться.

Бен Бернанке, Дуглас Даймонд, Филипом Дибвиг, фото: nobelprize.org

С помощью этой модели выясняется, что настроение вкладчиков непредсказуемо, однако есть определенные сигналы, резко меняющие поведение людей. Например, негативная макроэкономическая новость или статья известного аналитика. Ситуация, когда вследствие подобных сигналов большой поток людей хочет снять деньги с вклада, переводит общество из «хорошего» равновесия в «плохое».

Банку нужно гарантировать вкладчикам, что «плохого» равновесия не случится. Наиболее действенный способ — государственное страхование вкладов. В таком случае декларируется, что, даже если банк обанкротится, депозиты будут выданы за счет государства. У людей возникают положительные ожидания, из-за которых они не забирают вклады из банка. «Система страхования вкладов хороша не потому, что она защищает вкладчиков, если банк обанкротился, а потому, что она приводит к ситуации, что банк не будет банкротиться», — подчеркивает Сергей Степанов.

Важность спасения банка от банкротства изучал Бернанке на примере Великой депрессии. Зачастую источником необходимых средств для предприятия являются банковские кредиты. Если банк-кредитор обанкротится, то есть риск нарушения деятельности или даже банкротства предприятия-заемщика. Это в перспективе может вести к негативным последствиям для экономики, например росту безработицы. Дополнительный довод за спасение одного банка в ситуации предполагаемого краха — взаимосвязь с другими банками, например с помощью межбанковского кредита. Получается, что кризис одного банка быстро распространяется и постепенно захватывает всю банковскую систему.

Формирование инвестиционной стратегии

Экономические модели также активно используются на финансовых рынках в процессе работы с акциями и облигациями.

Представьте, что вы управляющий фондом и инвестируете в акции, облигации и другие инструменты — составляете оптимальный портфель или зарабатываете на постоянной покупке и продаже инструментов. В этом случае как менеджер фонда вы используете два типа моделей:

1) модель ценообразования активов, позволяющую понять, какими свойствами будет обладать портфель из определенного набора финансовых инструментов;

2) модель оценки акции, сравнивающую текущую цену акции со «справедливой».

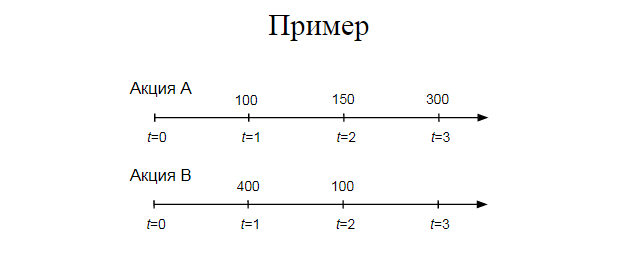

Сергей Степанов предложил в качестве примера рассмотреть две условные акции: А и В.

Слайд из презентации Сергея Степанова

Условный инвестор имеет возможность приобрести две акции, дивиденды от которых были оценены экспертами в каждый отдельный момент времени. Дивиденды от каждой акции имеют разную динамику изменений. Прибыль от первой растет постепенно, а вторая акция позволяет получить большее количество средств раньше, но при этом позднее прибыль от нее будет нулевая.

Возникает справедливый вопрос: какую купить лучше при одинаковых ценах на акции? Мнения слушателей разделились: если первая в сумме дает больше денег, то вторая — возможность получить больше денег быстрее. «Замечено и подтверждено практикой, что деньги сейчас — лучше, чем деньги завтра. Люди дисконтируют будущее, ценят его меньше, чем настоящее. Поэтому нам нужна модель, которая бы при сравнении акций оценивала, насколько будущее ценится меньше, чем настоящее», — подытожил Сергей Степанов. Это наглядный пример модели, оценивающей временную структуру платежей.

Важно также оценивать риски и возможные потери от каждого варианта действий. «Инвесторы не любят случайностей», — отмечает Сергей Степанов. Если одна из акций приносит гарантированную доходность, а в случае с другой есть вариативность и возможны колебания, то инвесторы предпочтут более стабильный доход.

Нелюбовь к риску также возможна для ввода в модель. Примером может служить The Capital Asset Pricing Model (модель оценки финансовых активов, которая используется, чтобы определить требуемый уровень доходности рассматриваемого актива). Она позволяет замоделировать финансовый рынок и построить взаимодействие между инвесторами на основе их предпочтений. Из нее можно вывести, какова должна быть средняя доходность у определенных акций.

Моделирование товарных рынков

Еще одной сферой применения моделей являются товарные рынки. Модели здесь могут быть востребованы по-разному. Во-первых, с точки зрения потребителей, которые выбирают товар дешевле и качественнее. Но их поведение скорее не является моделью само по себе, а встраивается в уже разработанную модель того или иного участника рынка.

Во-вторых, с позиции фирмы: она должна понять, по какой цене продавать тот или иной продукт, чтобы максимизировать прибыль. Это входит в цели стратегии компании. Также фирма оценивает возможный выбор линейки продуктов и возможность сговора с конкурентами во избежание ценовой войны. Здесь в основном применяются модели спроса и предложения.

В-третьих, с точки зрения регулятора, которым может выступать государство или монополист. Он определяет степень своего вмешательства в ценовое регулирование и политику одобрения сделок по слияниям компаний. Все эти случаи также зависят от предпочтений агентов и, соответственно, требуют моделирования.

Если говорить об экономическом регулировании, то эффект от него зависит от заданной структуры рынка. С одной стороны, регулирование при совершенной конкуренции неэффективно, поскольку велика вероятность провала рынка (неспособности рынка обеспечить себя необходимым количеством ресурсов), а при установлении минимальных цен снижается прибыль предприятий и количество продукции для потребителей. Иначе говоря, создается ситуация дефицита. С другой стороны, регулирование на монопольном рынке заставляет монополиста снижать завышенные цены и для компенсации потерь производить больше продукции. Таким образом, ситуация дефицита предотвращается.

Также существует множество других рынков, где востребованы экономические модели. Например, рынок «подбора пары» (matching markets), частными случаями которого являются, например, распределение выпускников медицинских колледжей по ординатурам, школьников — по школам или даже выбор возможного донора для пересадки почки в США. Когда возможных пар много, можно говорить о том, что механизм основывается на сложных математических моделях. В макроэкономике центральные банки пользуются макромоделями для регулирования процентной ставки, чтобы заранее понимать, как это повлияет на различные сектора экономики. Современный рынок аукционов вырос полностью из экономических моделей.

Сейчас или завтра?

Чтобы на практике дать ребятам представление об экономических моделях, эксперт предложил разыграть следующую ситуацию. У каждого в банке имеется вклад на сумму 10 000 рублей под 20% годовых, срок вклада истекает в понедельник, но денег в банке мало, и, если одномоментно слишком много людей придут их забирать, банк разорится. Можно забрать деньги раньше, в условную пятницу, но остаться без процентов. Каждому участнику встречи были розданы карточки, в которых на основе личных догадок предлагалось сделать выбор одного из двух действий — забрать деньги до понедельника или рискнуть и подождать начисления процентов. По итогам игры большая часть «вкладчиков» приняла решение ждать до понедельника.

«На самом деле правильного ответа здесь нет, поскольку правильный ответ зависит от действий других людей», — отметил Сергей Степанов. Есть место так называемой теории игр и равновесию Нэша (стратегия, применяемая субъектом в спорной ситуации при фиксированных стратегиях остальных субъектов, при этом вариант поведения необязательно выигрышный для всех; названа в честь американского математика Джона Нэша. — Ред.). Угадать это равновесие именно здесь сложно: если поверить, что все побегут забирать вклад в пятницу, то нет смысла ждать более, иначе есть возможность не получить ничего. Однако если не побежит никто, то это также равновесие Нэша: если побежать забирать вклад раньше времени, то денег получится меньше, чем планировалось.