Привлечение инвестиций в стартап — неотъемлемая часть начинающего предприятия. Но как искать и чем мотивировать инвестора? Кого привлекать на ранней стадии — венчурный фонд или бизнес-ангела? Когда приходит время идти в акселератор? О разных видах финансирования и способах привлечения «умных» денег в стартап рассказал руководитель направления инвестиций Сбербанка Глеб Беляевский на мастер-классе Клуба предпринимателей ФКН ВШЭ.

От бизнес-ангела до гранта

Чтобы запустить стартап, нужна не только идея или гипотеза, но и средства для ее реализации. Размер и вид инвестиций зависит от стадии реализации проекта: в момент тестирования продукта и на этапе масштабирования объем необходимых вложений может отличаться кратно.

Глеб Беляевский

Куда идти в каждом случае? Для начала Глеб Беляевский предлагает разобраться в существующих видах привлечения денег на реализацию проекта.

1. Вложения инвесторов. Это могут быть бизнес-ангелы, венчурные фонды и стратегические инвесторы.

В качестве бизнес-ангела может выступать любой человек, инвестирующий в одиночку. С ним проще договориться, чем с компанией, он может быстро принимать решения. Своего рода благотворитель в бизнесе. Однако большой объем средств вкладывать он не может, потому этот вариант подходит скорее для стартапов на начальных стадиях. Бизнес-ангелов стоит искать на профильных площадках, в том числе в тематических телеграм-каналах, в сообществах, через рекомендации.

Венчурные фонды — компании, отбирающие стартапы для инвестиций. Они занимаются анализом инвестиционной привлекательности стартапа, юридическими, налоговыми и финансовыми вопросами. Фонды могут инвестировать больше денег, чем бизнес-ангелы, но скорость принятия решений у них существенно ниже.

Стратегические инвесторы — крупные компании, инвестирующие в стартап со своей стратегической целью, которая необязательно связана напрямую с финансами. Например, компания хочет увеличить количество клиентов или оптимизировать наем персонала за счет продукции стартапа.

2. Краудфандинг.

Это добровольное вложение денег большим количеством людей для поддержания субъективно интересного или значимого продукта. На Западе краудфандинг является одним из основных механизмов привлечения инвестиций, но в России развит слабо: с помощью краудфандинга в нашей стране необходимую сумму набирают менее 10% стартапов. И с каждым годом их число уменьшается. Основные платформы для краудфандинга в России — это kickstarter.com и planeta.ru.

3. Инвестиции в капитал.

Это ситуация, когда инвестор дает предпринимателю деньги, а взамен получает долю бизнеса. Преимущества такой инвестиции — наименьший риск для компании: в случае негативного сценария деньги возвращать не нужно (если вы не прописали иного в документах). Из минусов можно выделить долгое согласование документов и увеличение сроков принятия решений: участие инвестора в корпоративных процессах может существенно растянуть сами эти процессы во времени.

4. Заем.

Этот механизм обычно не требует дополнительного объяснения. Заем можно быстро получить, но обязательно придется возвращать.

5. Конвертируемый заем.

Более сложный заем, который дает право инвестору потребовать возврата вложенных средств или преобразовать их в акции либо долю в компании. Широко используется в мире, но новый для России: в нашей стране он не имеет судебной практики и непопулярен среди инвесторов.

6. Грант.

Это безвозмездный взнос, который можно получить под определенные задачи. Единственная сложность — детальная отчетность, для составления которой рекомендуют привлекать профессионала, целенаправленно занимающегося отчетностями/бухучетом по грантам.

От идеи до масштабирования

Вид инвестора и способ его привлечения зависят от стадии реализации стартапа, отмечает Глеб Беляевский.

Первый этап — идея. Здесь важно понять жизнеспособность проекта, определить потенциальных клиентов, цену, которую они готовы платить за продукт, способ выстраивания денежных потоков. Для этого нужно провести Customer Discovery («Поиск потребителя»). В этом могут помочь образовательные программы от преакселераторов: они дадут базовые знания для развития стартапа, помогут проработать продукт. Привлекать финансирование на этой стадии рано, обычно достаточно своих сил. Однако, если есть крайняя необходимость в средствах, можно использовать ресурс FFF: friends, family & fools («друзья, семья и дураки»). Последняя F обозначает частных лиц, не имеющих опыта инвестирования.

Вторую стадию называют MVP — минимально жизнеспособный продукт. На этом этапе самое время проверить гипотезы о бизнес-моделях на реальных клиентах. Здесь главная задача — непосредственно столкнуться с клиентом (провести интервью) и адаптировать продукт под целевую аудиторию, то есть провести Customer Development («развитие клиентов»). Релевантную информацию о работе с продуктом и выходом на рынок можно получить в акселераторе, в который уже можно пробовать подаваться. В качестве инвесторов на этой стадии рекомендуется, как и на первом этапе, привлекать FFF, но также уже есть смысл искать бизнес-ангелов.

Фото: iStock

Следующая стадия предполагает первые продажи. Тут требуются каналы, затраты на которые меньше, чем доход от продаж. Если к третьей стадии стартапер еще не попал в акселератор, то сейчас самое время активно туда подаваться. На этой стадии в проект часто вкладываются бизнес-ангелы, также открывается возможность взаимодействия с венчурными фондами и институтами развития (речь идет об инструментах господдержки, таких как гранты от Фонда содействия инновациям (Фонд Бортника), АНО «Платформа Национальной технологической инициативы»; программы «Сколково», которое помогает привлекать бизнес-ангелов, в том числе за счет налоговых льгот инвестирующим в стартапы; открытые акселерационные программы и т.д. — Ред.).

На четвертой стадии происходит непосредственно тестирование каналов: отслеживание процессов и сбор обратной связи по продукту. Здесь необходимые знания берутся из акселераторов и корпоративных акселераторов. За инвестициями на этом этапе также лучше обращаться к бизнес-ангелам и фондам.

Пятая, заключительная, стадия — масштабирование. Здесь уже предприниматели информационно подкованы и не нуждаются в акселераторах. Их цель — масштабирование продаж и захват рынка. За инвестициями стоит обращаться в фонды, также можно рассмотреть привлечение займа.

Что сказать инвестору?

Начать общение с инвестором нужно так, чтобы он обратил на вас внимание. Глеб Беляевский поделился универсальной и безотказно работающей фразой: «Я знаю, как тебе заработать». После этого можно смело рассказывать про свой продукт. На ранних этапах стартапа финансовые модели и прогнозы могут меняться от месяца к месяцу, и это нормально. Инвестор также это понимает, поэтому для него наибольшее значение имеют три составляющие вашего проекта: продукт, рынок и команда.

Говоря подробнее о первом аспекте, Глеб Беляевский обратил внимание, что в команде стартапа должны быть минимум две важные компетенции, и их нужно четко разделить между ключевыми сотрудниками (один человек не может выполнять кардинально разные роли). Ключевых сотрудников необходимо замотивировать. Лучшая мотивация — доля в компании, считает эксперт.

В подтверждение своих слов он рассказал о компании, где один из ключевых сотрудников, программист, не имел доли в проекте и работал за зарплату. В какой-то момент программиста переманила другая компания, предложив более интересные условия. В приложении, для которого он писал код, случился баг. Работа всей компании остановилась на две недели, а убытки составили несколько миллионов.

Помимо мотивации, вся команда должна видеть общую цель, уметь самостоятельно ставить и решать задачи. Также инвестпривлекательность проекта повышается при наличии других инвесторов или ментора в стартапе, так как в глазах инвестора это снижает вероятность «потратить деньги не туда».

Не менее важен сам продукт, ради которого все происходит. Это полезное решение, необходимое целевой аудитории для решения конкретной «боли», за которое она готова платить. Кажется, все знают о пользе и «боли», но вместе с этим на рынке по-прежнему много ненужных продуктов, отмечает Глеб Беляевский. Распространены ситуации, когда предприниматели не проводят вовсе или проводят некачественно Customer Development, и не имеющий спроса продукт выводится на рынок. Чтобы этого не случилось, нужно анализировать целевую аудиторию и четко видеть закрываемую потребность.

Третий ключевой аспект — рынок сбыта. Насколько большим он должен быть?

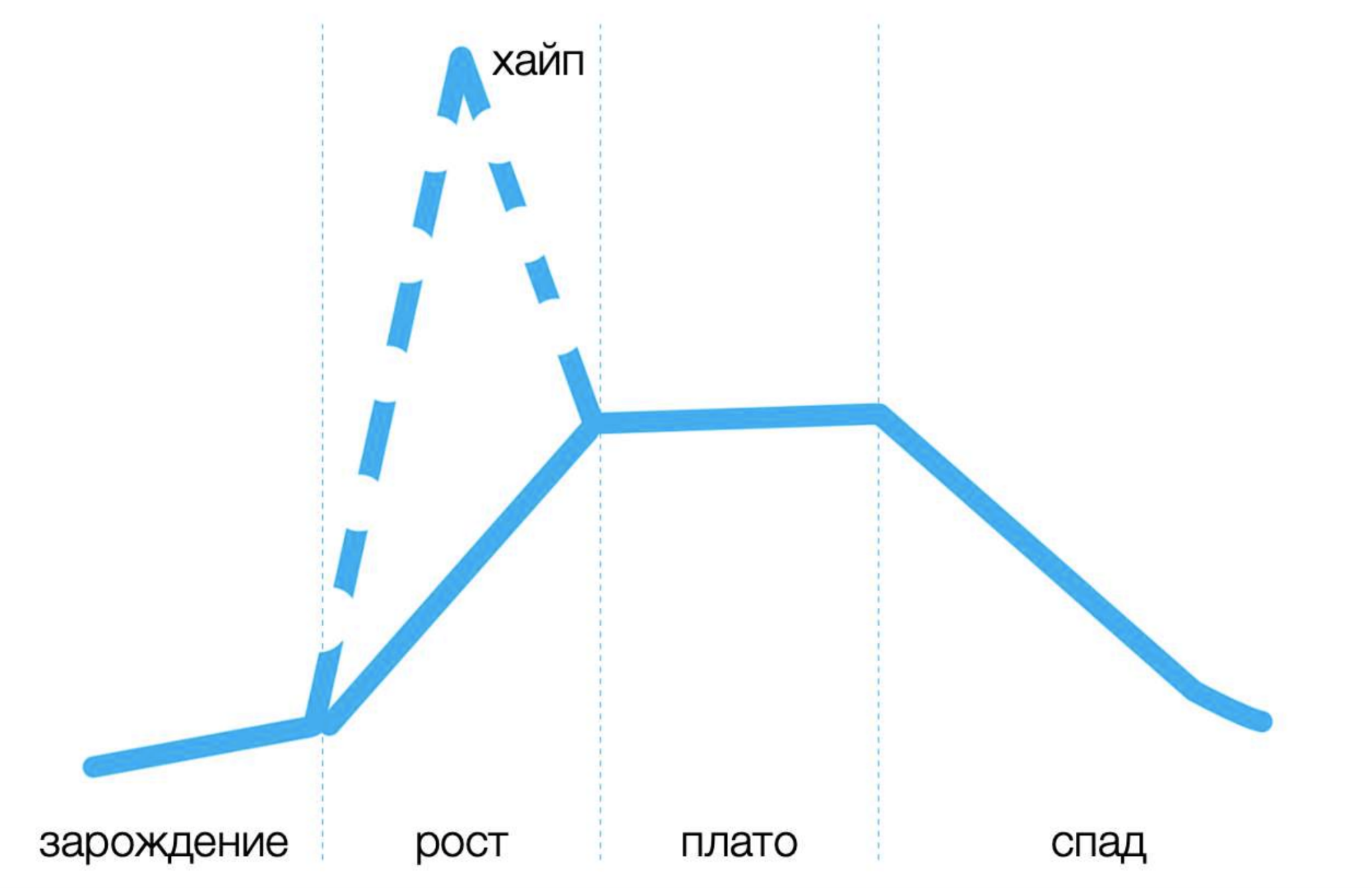

Если объем рынка позволит заработать не только вам, но и инвестору, значит, есть смысл вкладываться в стартап. Стоит также учитывать, на какой из четырех стадий находится рынок: зарождение, рост, плато или спад.

Слайд из презентации Глеба Беляевского

Грамотный инвестор будет вкладываться на этапе зарождения или в начале роста рынка. Это идеальный вариант. И венчурные фонды предпочитают именно его.

Кроме того, рынок может попасть в ситуацию хайпа. Удачным считается вложить средства до и получить хороший возврат средств непосредственно во время хайпа. Если же привлекать инвестиции непосредственно во время хайпа, нужно помнить, что через какое-то время тренд пройдет, и ваши показатели значительно уменьшатся, что может привести к сложным историям с инвесторами.

На стадии спада рынка количество денег, которое можно заработать, уменьшается. Это неинтересно инвесторам, и лучшее, что можно сделать в этом случае, — продать компанию.

«Если есть возможность не брать инвестиционные деньги от венчурного инвестора и при этом развиваться с той же скоростью (это очень важно) — не берите, потому что это самые дорогие деньги, которые могут быть», — советует Глеб Беляевский. Если вы можете взять кредит в банке и это позволит вам расти так же быстро, как при наличии инвестора, возьмите лучше его: деньги придется вернуть, зато у вас в доле не появится акционер, который может мешать развитию компании, добавляет эксперт.